私立学校に努める教職員で車や住宅の購入、結婚式といった高額なお金を支払う予定がある人は多いのではないでしょうか。

貯金があるものの、手をつけたくないと考えている人もいるかもしれません。

正規の教員として私立学校に勤めている人は、福利厚生の一環として私学共済の加入者貸付を利用できます。

加入者貸付は待遇が手厚く、銀行などの民間金融機関が展開するローンに比べて好条件で融資を受けることが可能です。

ただし加入者貸付で融資を受けるには、審査に通過する必要があります。

- 貸付対象は私学共済の加入者期間が1年以上ある人

- 信用情報を照会されないので他のローンが審査に影響しない

- 現役職員を対象にしているので退職者は審査に通らない

- 貸付条件を満たしていれば最大2,000万円まで借りられる

私学共済の加入者貸付で審査に通過できる基準や貸付条件について、詳しく解説していきます。

あなたがいくら借りられるのかシミュレーションした結果についても記載していますので、ぜひ参考にしてください。

私学共済の加入者貸付とは

私学共済の加入者貸付とは、私立学校教職員共済法に基づいて私立学校に努める教職員の福利厚生を図るために設けられている制度のことです。

年金の上乗せやレジャー施設を利用する際の割引といった特典と同様に、共済に加入している現役の教職員であれば誰でも利用できます。

教職員が福利厚生の一環として加入者貸付を利用できる旨については、学校法人大和学園の採用情報にも記載されています。

私学共済の加入者貸付を今まで知らなかった人も多いと思いますが、教育業界では割とポピュラーな借り入れ方法です。

加入者貸付の運営元は私学事業団(日本私立学校振興・共済事業団)で、勤務先の学校を通じて融資を受ける仕組みとなっています。

私学事業団は福祉事業として貸付業務をおこなっており、組合員の資金繰りをサポートする目的があるため銀行などの民間金融機関と比べて低金利で借りられるのが特徴です。

ただし私学共済の加入者貸付で融資を受けるには私学事業団がおこなう審査に通過する必要があり、申し込めば誰でも審査に通過できるというわけではありません。

一般教員として働いていている管理人の友人に申し込んでもらって調査した、加入者貸付のリアルな審査基準を解説していきます。

私学共済の加入者貸付は審査基準が厳しい?実際に一般教員が申し込んでみた

結論から言うと、加入者貸付の審査は金融機関と比べてそれほど厳しくありません。

審査基準が厳しいと利用できる人が少なくなり、福利厚生の一環として存在する意義がなくなるからです。

福利厚生は組合員の経済的保障を手厚くして組織貢献度や勤労意欲の向上を図る狙いがあり、教職員として働く人が最も優遇される仕組みとなっています。

そのため審査という名目はありますが、金融機関のように年収や借り入れ状況を細かく確認することはなく、ほとんどが提出された書類や申し込み内容のみで貸付の可否を決定しています。

実際に一般教員として働いている管理人の友人が申し込んだ際も、住宅ローンやマイカーローンの残高が1,000万円以上ある状態で融資を受けられました。

このように加入者貸付は民間金融機関と比べて融資を受けやすく年間を通して多くの教職員が利用しています。

年間3000人を超える人が融資を受けられている

私学共済の加入者貸付は金融機関のように審査が厳格化されていないことから、年間3,000人以上の人が融資を受けられています。

加入者貸付の利用状況については、私学共済の公式ホームページを参考にしてください。

| 利用者数 | |

|---|---|

| 一般貸付 | 2,645人 |

| 教育貸付 | 756人 |

| 結婚貸付 | 107人 |

| 住宅貸付 | 78人 |

| 災害貸付 | 17人 |

| 医療・介護貸付 | 50人 |

| 合計 | 3,653人 |

参考元:令和元年共済統計データ-日本私立学校振興・共済事業団

文部科学省の学校基本調査によると全国に立地している私立学校は17,963校あり、1校あたりの教員数が平均22人となっています。

つまり、単純計算して5校に1人は融資を受けているということです。

私立学校のなかでも、とくに大学に勤めている教職員は融資を受けやすい傾向にあります。

最も融資を受けやすいのは大学に勤めている教職員

大学に勤めている教職員は小学校や中学校と比べて年収額が多く、返済能力が高いと判断されることから融資を受けやすい実情があります。

学校種ごとに加入者貸付の利用状況を調査した結果は、以下のとおりです。

| 個人の加入者貸付利用状況 | |

|---|---|

| 大学 | 1,398件 |

| 短大 | 92件 |

| 高専 | 2件 |

| 高校 | 1,234件 |

| 中学校 | 169件 |

| 小学校 | 39件 |

| 幼稚園 | 262件 |

| 特別支援学校 | 3件 |

| 専修学校 | 344件 |

| 事業団 | 47件 |

表のように大学に勤めている教職員は加入者貸付の利用件数が多く、審査に通過できる可能性が高いといえます。

しかし高専や特別支援学校のように、利用者数が少ないからといって必ずしも審査で不利になるわけではありません。

過去に問題行動を起こしたり多額の借金を抱えていたりといった不安要素がない人であれば、審査に通過できる可能性は十分にあります。

前述で解説したように加入者貸付の審査では主に提出された書類のみで貸付の可否を判断しているので、融資を受けるには以下のような貸付条件を満たしていることが大切です。

貸付条件は加入者期間が1年を超えていること

加入者貸付の対象になるのは、私学共済の加入者期間が1年を超えている人です。

私立学校の教職員は採用が決まると勤務先の学校で私学共済に加入する仕組みとなっているため、1年以上継続して働いている人であれば貸付対象になります。

一方で加入者期間が1年未満の人は収入が安定しておらず、返済を続けられなくなる可能性があることから貸付対象として認められません。

加入者期間が1年未満の人に対して貸付をおこなわない旨については、私立学校教職員共済制度貸付規則で定められています。

つまり、新任で働き始めたばかりの教職員は審査に通過できないということです。

働き始めたばかりの教職員が融資を受けたいのであれば、共済加入期間が1年になるのを待ってから申し込みましょう。

どうしてもすぐに借り入れしたい場合は、銀行や消費者金融が展開しているカードローンでお金を借りるのもひとつの手段です。

カードローンは審査にAIを取り入れているため最短当日にお金を借りられるうえ、公務員が優遇してもらえる利点がありますので検討してみてはいかがでしょうか。

ベテランの教職員であっても、再雇用の場合は条件を満たしていない可能性があります。

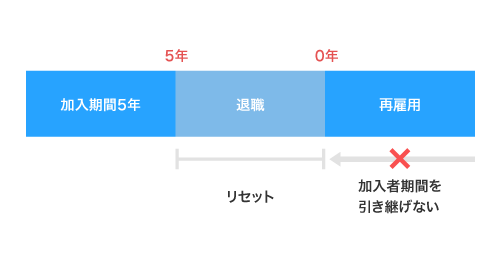

加入者期間は退職するとリセットされる

私学共済の加入者期間は、勤めている学校を退職して教職員から離れるとリセットされます。

一度退職すると、再雇用の場合であっても前の加入期間は引き継げません。

例えば教職員として10年働いていた人が退職した場合、再雇用で働き始めても加入者期間は0日からカウントします。

そのため、再雇用の教職員が融資を受ける場合は新任と同様に1年以上経ってから申し込むのが得策です。

とはいえ、どうしても早く融資を受けたい事情がある人もいますよね。

すぐに資金が必要な場合は、国の公的融資制度を検討するのもひとつの手段です。

例えば生活福祉資金貸付制度では、生活が困窮している人であれば生活費として国からお金を借りられます。

生活福祉資金貸付制度の審査では低所得であるほど優遇してもらえるため、再雇用されたばかりで収入が安定しない人は融資を受けられる可能性があります。

緊急度に応じて融資までの時間に融通を利かせてもらえるケースもありますので、借り入れを急いでいる人にも最適です。

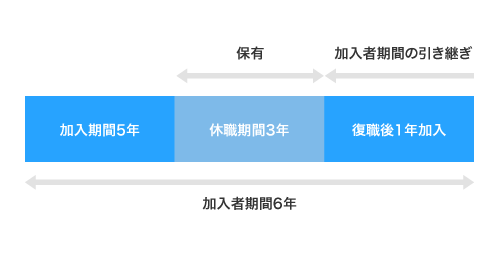

退職しておらず、休職している場合は私学共済の加入期間を引き継ぐことができます。

怪我や育児で休職中の人は加入者期間が保有される

怪我や育児などといった事情で休職する人は、私学共済の加入者期間が保有されます。

例えば私学共済に5年間加入していた人が育児で3年間休職し、職場復帰して1年経過した場合の加入者期間は6年です。

再雇用の人と違って、休職前の加入者期間を引き継げる利点があります。

ただし、加入者期間を保有してもらうには以下のいずれかに該当していることが必要です。

- 公務員の場合における休職の事由が相当であること

- 常用的な使用関係を継続していること

- 産前6週間および産後8週間の休業

- 1〜3歳までの子供を養育するための育児休業

- 復職が前提であって3歳から小学校入学期までの子供を養育する

- 日常生活を送るうえで支障のある配偶者等を介護するための休業

- 小学校就学前の子供の病気や怪我による看護をする

- 職務上災害または通勤災害により休業補償給付などを受給している

- 停職等の処分を受けている期間

これらのいずれかに該当している人は、収入の有無に関係なく休職中も加入者期間を保有してもらえます。

つまり休職前と合算して加入者期間が1年を超える場合は、休職中や職場復帰したばかりでも加入者貸付で審査に通過できるということです。

加入者期間が基準値を満たしていれば、パートやアルバイトなどといった非常勤で働いている人でも対象になります。

非常勤でも1ヶ月に15日以上働いていれば貸付対象になる

加入者貸付は、非常勤で働いている人でも勤務日数が所定労働時間および所定労働日数の4分の3を超えていれば利用できます。

具体的に言うと、1ヶ月に15日以上フルタイムで働いている人は貸付対象として認められるということです。

とはいえ、シフトの都合で勤務日数が少ないという人もいますよね。

私学共済制度は2016年に適用範囲が拡大されており、勤務日数が少ない人でも条件を満たしている場合は加入資格を得ることが可能です。

短時間労働者が私学共済の加入者資格を得る条件については、文部科学省の公式ホームページにも記載されています。

これらの条件を満たしている人は、勤務日数が日数が所定労働時間および所定労働日数の4分の3未満であっても加入者貸付の対象になります。

ただし所定労働時間が基準値ギリギリの人は、収入が少ないことから審査で不利になるケースがありますので他の項目でプラスの評価を狙いましょう。

使用用途や必要額が証明できる書類を提出すると信用度が上がる

後述で詳しく解説しますが、私学共済の加入者貸付は借入金の使用用途に合わせて貸付の種類が分類されています。

私学共済側は借入金を規定の用途以外に使われるのを懸念しているため、使用用途や必要額が証明できる書類を提出すると信用度が上がります。

例えば結婚式の見積書や入院費用の請求書など、具体的な数字が記載されている書類を提出するのが最善の方法です。

信用度が上がるほど審査に通過しやすくなるため、これらの書類を提出しておいて損はありません。

一方で使用用途や必要額が曖昧な人は、借入金を不正に利用する可能性があると判断されて審査でマイナスの評価を受ける可能性があります。

使用用途と必要額が記載された書類を提出できない場合は、申し込み時に融資担当者へ事情を説明しましょう。

加入者貸付ですでに融資を受けている人は、使用用途を明確にする他にも借り入れ金額を把握しておくことが大切です。

すでに加入者貸付を利用している人は借入金額を少額にしておこう

すでに加入者貸付で融資を受けていて、希望する人や別の種類で申し込もうと考えている人は借り入れ希望額を少額にしておきましょう。

複数の貸付を利用する場合、それぞれの償還月額を合算した金額が標準報酬月額の30%を超えると収入に対して借り過ぎていると判断されるため審査落ちとなってしまいます。

標準報酬月額とは、基本給に扶養手当や残業手当といった支給額を全て合算した金額のことです。

例えば毎月手取りで40万円の給料をもらっている場合、償還にあてられる金額は12万円までになります。

手取りの給料が40万円ですでに毎月12万円の償還をしている人は、標準報酬月額の30%を超えるため新たな借り入れができません。

一方で償還月額が少ない場合であっても、借り入れ金額が高いと12万円を超えてしまうケースがあります。

加入者貸付の償還月額は借り入れ金額によって定められており、高額のお金を借りるほど毎月支払う負担が重くなるからです。

そのため複数の貸付を併用する人は、借入金額を少額にしておいて償還月額が基準値を超えるのを避けたほうが良いでしょう。

とはいえ、加入者貸付ではなく金融機関から多額の融資を受けていて返済月額が高額になっている人もいますよね。

加入者貸付ではなく金融機関から融資を受けている場合は、償還月額に含まれないので審査に影響しない利点があります。

個人の信用情報は照会されない

加入者貸付の審査は、民間金融機関と違って個人の信用情報を照会されないのが特徴です。

信用情報とは、金融機関や貸金業者から借り入れ状況を記録した個人情報のことを指します。

金融機関または貸金業者の審査では、銀行法や貸金業法によって返済能力の確認が義務付けられているため必ず信用情報を照会されます。

しかし私学共済の貸付業務は私立学校教職員共済法に基づいて運営されており、銀行法および貸金業法が適用されないので信用情報の確認が義務付けられていません。

つまり、多重債務を抱えて金融機関の審査に通過できなくなった人でも融資を受けられるということです。

他にも総量規制の対象外として認められているため、年収の3分の1以上を借りられるといった利点もあります。

ただし、高齢者や年金受給者の場合は審査に通過するのか難しい実情があります。

審査に通らないのは任意継続加入者などの退職している人

加入者貸付は現役で働いている教職員を対象としているため、残念ながら退職して私学共済に任意継続加入している人は審査に通過できません。

任意継続加入者には定年退職した元教職員や年金受給者といった高齢者が多く、労働による収入を得ていないことから返済能力がないと判断されるからです。

実際に元教職員として勤めていた管理人の祖父に加入者貸付で申し込んでもらったところ、対象にならない旨を説明されたうえで融資を断られていました。

とはいえ高齢者や年金受給者は民間金融機関でも同様の理由で嫌厭され、働いていない限り民間金融機関でも審査に通りづらい実情があります。

任意継続加入者が融資を受けたいのであれば、国が設けている年金担保貸付制度や不動産担保型生活資金のような高齢者向けの借り入れ方法を選択したほうが良いでしょう。

任意継続加入者ではなくても、返済能力に不安がある人は審査に通過できないケースがあります。

自己破産中などで償還に不安がある人は5年以上空けてから申し込もう

過去に自己破産や個人再生などといった債務整理の手続きをおこなった人は、加入者貸付の対象外になります。

加入者貸付で融資を受けても返済していけなくなる可能性があることから、融資を断られるケースがほとんどです。

前述で加入者貸付の審査では信用情報を確認しないと言いましたが、債務整理をした情報は官報に掲載されるため貸付側にバレてしまいます。

そのため債務整理の手続きをおこなった経験のある人は、5年以上空けてから加入者貸付に申し込むのが得策です。

官報に債務整理の記録をされた人でも、5年以上空ければ生活を立て直していると判断されて借入が可能になります。

ただし加入者貸付で借りたお金の用途は制限されており、ローンの返済などには利用できませんので覚えておきましょう。

では、実際に借りてみてわかった加入者貸付の特徴について解説していきます。

私学共済の加入者貸付は年1.26%の低金利で借りられるのが特徴

私学共済の加入者貸付は、民間金融機関と違って利益を目的としていないのが特徴です。

あくまでも組合員の資金繰りを支援する目的で設けられた制度であるため、年1.26%の低金利で融資を受けられる利点があります。

銀行や貸金業者が展開するカードローンは金利が最大18.0%にものぼるため、加入者貸付を利用したほうが10.0%以上もお得に借り入れできます。

借入総額ごとに加入者貸付と民間金融機関が展開するカードローンの利息額をシミュレーションした結果は、以下のとおりです。

| 借入額 | 加入者貸付(年1.26%) | 民間金融機関(年18.0%) | 差額 |

|---|---|---|---|

| 50万円 | 15,534円 | 221,927円 | 206,393円 |

| 100万円 | 31,068円 | 443,835円 | 412,767円 |

| 200万円 | 62,136円 | 887,671円 | 825,535円 |

| 300万円 | 93,205円 | 1,331,506円 | 1,238,301円 |

※30回払いの場合

例えば教育費用などで300万円を借りた場合、加入者貸付と民間金融機関では支払う利息総額に100万円以上の差ができます。

無駄に支払うお金を抑えたいのであれば、民間金融機関よりも先に私学共済の加入者貸付を利用するほうが賢明です。

このように私学共済の加入者貸付は高額融資の場合も返済の負担が軽くなるのが嬉しいポイントですが、必ずしも希望する金額を借りられるわけではありませんので覚えておきましょう。

いくらまで借りれる?限度額は給料の6ヶ月分の範囲内

加入者貸付の限度額は、基本的に給料の6ヶ月分の範囲内になります。

前述で解説したように、私学共済は組合員が多重債務者になるのを防止する目的で償還月額が標準報酬月額の30%を超えた場合に新規の貸付を停止しているからです。

償還月額は借り入れ総額によって決められており、標準報酬月額の30%を超えないように限度額が設定されています。

例えば毎月の給料が30万円ある人の限度額は、最大180万円です。

ただし住宅の購入費や教育費用といった用途で高額の融資を希望する場合は、給料の12ヶ月分や退職金を上乗せした額の範囲内といったように条件が緩和されるケースもあります。

加入者貸付は、貸付の種類ごとに借りられる上限額や条件が異なります。

借入金の使用用途に合わせて6つの貸付が設けられている

私学共済の加入者貸付には、組合員のニーズに合わせて6種類の貸付が設けられています。

| 貸付の種類 | 主な使い道 |

|---|---|

| 一般貸付 | 車や家具の購入費など臨時で必要な資金 |

| 住宅貸付 | 住宅の購入、増改築、修繕費など |

| 教育貸付 | 子供の入学金や就学に必要な費用 |

| 結婚貸付 | 結婚式や結納式に必要な費用、結婚指輪の購入費など |

| 医療・介護貸付 | 本人または家族が入院した際の費用、介護に必要な費用 |

| 災害貸付 | 地震や火災などの災害で被害を受けて資金が必要になったとき |

様々な用途に利用でき、まとまったお金を借りられるため緊急で資金が必要になった際にも活躍します。

ただし食費や光熱費などの生活費といった慢性的に必要なお金は使用用途として認められませんので覚えておきましょう。

私立学校の教職員は一般的な企業の社員と比べて安定した収入があることから生活費を補填する必要はないと考えられており、資金使途から除外されています。

借入金を生活費として利用できない旨については、私学団の公式ホームページにも記載されています。

そのため、生活費を補填する目的で融資を受けたいのであれば民間金融機関が展開するカードローンのような自由度の高い借り入れ方法を選択するのが得策です。

自分の資金使途に合う貸付の種類がある人は、私学共済の加入者貸付を利用したほうが利点が多くなります。

では、加入者貸付の種類について詳しく解説していきます。

一般貸付は自動車の購入費など緊急でお金が必要な際に借りられる

一般貸付では、自動車や家具の購入費といった臨時で必要な資金を借りられます。

この他にも、冷蔵庫や電子レンジなどの生活に必要な物を購入する費用であれば、資金使途として認められます。

加入者貸付のなかで最も使い道が幅広いため、申し込む際は一般貸付の利用を勧められるケースがほとんどです。

一般貸付の対象者や上限額を調査した結果は、以下で表にまとめましたので参考にしてください。

| 対象者 | 加入者本人 |

|---|---|

| 申込事由 | 臨時に資金が必要になったとき |

| 限度額 | 標準報酬月額の6か月分 |

| 上限額 | 200万円 |

一般貸付の上限額は200万円となっているため、緊急でまとまったお金が必要な人に最適です。

住宅貸付は新築の購入や自宅の増改築などに利用できる

新築の購入や自宅の増改築といった費用を借りたい人は、住宅貸付を利用しましょう。

住宅ローンと聞くと銀行や信用金庫を思い浮かべる人もいるかもしれませんが、私学共済の加入者貸付でも同様に融資を受けることが可能です。

私学共済には住宅手当などの支給がないので、代わりに住宅貸付の貸付条件を緩和することで補填しています。

住宅貸付の限度額や対象者を調査した結果は、以下のとおりです。

| 対象者 | 加入者本人 |

|---|---|

| 申込事由 | 加入者が居住する住宅の新築増改築などで資金が必要なとき |

| 限度額 | 現在退職した場合の退職手当と上乗せ額を合算した額の範囲内 |

| 上限額 | 2,000万円 |

| 追加の貸付条件 | 加入者期間が継続して5年以上あること |

住宅貸付は最大2,000万円まで借りられるため、土地付きで新築を購入する際にも対応できる利点があります。

ただし高額な融資になることから、追加条件として加入者期間が5年以上あることが必要になります。

他の貸付と比べて審査が厳しくなるので、少しでも融資を受けられる可能性を高めたいのなら全国信用保証協会連合会の団体信用生命保険制度を利用するのが得策です。

団体信用生命保険制度とは、特約料を支払うのと引き換えに申込者が万が一返済できなくなった場合でも債務を立て替えてもらえる制度のことを指します。

団体生命保険制度を利用している人は完済が保証されているため信用度が上がり、審査に通過しやすくなります。

団体生命保険制度を利用したい人は、加入者貸付で申し込む際に融資担当者へ相談しましょう。

教育貸付なら子供の入学金や就学費用を借りられる

教育貸付では、子供の入学金や就学に必要な教育費用を借りられます。

教育貸付について調査した結果は、以下のとおりです。

| 対象者 | 加入者本人、子供、孫 |

|---|---|

| 申込事由 | 申込者本人または家族の教育費用が必要なとき |

| 限度額 | 標準報酬月額の12か月分 |

| 上限額 | 500万円 |

| 追加の貸付条件 | 入学費用は合格日から6か月以内、在学の場合は在学期間中が対象 |

教育費用は入学金などで高額なお金が必要になるケースがあることから、標準報酬月額の12か月分まで融資を受けられます。

ただし教育貸付は合格が決まった時点で申し込める制度のため、余裕を持って資金を準備しておきたい人には向いていません。

あらかじめ資金を準備しておきたい人は、国の教育ローンを検討してみてはいかがでしょうか。

国の教育ローンなら志望校が決まった時点で申し込めるうえ、入学費用が必要な時期までに融資を受けられます。

国の教育ローンは収入が少ない人でも貸付対象になるため、審査が不安な人にもぴったりです。

結婚貸付では加入者本人や家族が結婚する際の費用に使える

結婚する際に必要な資金を借りたい人は、結婚貸付を利用できます。

挙式や新婚旅行など、結婚に関する費用であれば様々な用途に利用できるため使い勝手が良いといえます。

結婚貸付の限度額や対象者については、以下で表にまとめましたので参考にしてください。

| 対象者 | 加入者本人、家族、親族等 |

|---|---|

| 申込事由 | 加入者本人または家族が結婚する際に資金が必要な場合 |

| 限度額 | 標準報酬月額の6か月分 |

| 上限額 | 200万円 |

私学共済には結婚貸付の他に出産手当金があり、子供が生まれた場合に給付金を受け取ることができます。

結婚式を終えて子供ができたら、勤務先の学校を通じて給付金の申請をしましょう。

医療・介護貸付なら入院費や介護資金を借りられる

医療介護貸付では、加入者本人または家族が入院したり介護が必要になったりした際の費用を借りられます。

| 対象者 | 加入者本人または家族 |

|---|---|

| 申込事由 | 加入者本人または家族が結婚する際に資金が必要な場合 |

| 限度額 | 標準報酬月額の6か月分 |

| 上限額 | 200万円 |

最大200万円まで借り入れ可能で、介護用品の購入や通院費としても利用できます。

ただし私学共済の給付金には傷病手当があるため、病気や怪我などで長期間働けなくなった人は先にこちらを受給したほうが良いでしょう。

医療・介護貸付は、傷病手当を受給しても必要額が足りない場合に申し込むのが賢明です。

非常災害を受けた場合は災害貸付で必要額を補填できる

災害貸付は、地震や火災などといった災害を受けた場合に利用できる貸付制度です。

住宅の修繕や引っ越しといった、一時的に必要な費用に利用できます。

災害貸付の対象者や限度額は、以下のとおりです。

| 対象者 | 加入者本人 |

|---|---|

| 申込事由 | 加入者本人が非常災害を受けたとき |

| 限度額 | 標準報酬月額の6か月分 |

| 上限額 | 200万円 |

| 特別適用利率 | 1.0% |

災害貸付の対象になるのは、災害を受けてから6ヶ月以内に申し込んだ費用になります。

災害を受けてから長期間空けてしまうと対象外になってしまうため、速やかに申し込みましょう。

生活費が足りないなら私学メンバーズカードを利用するのもひとつの手段

加入者貸付の一種ではありませんが、生活費を借りたい人は私学メンバーズカードで借り入れするのもひとつの手段です。

私学メンバーズカードとは、私学共済へ加入する際に事業団直営宿泊施設利用会員カードとして発行されたクレジットカードのことを指します。

クレジットカードはカード会社に申請するとキャッシング機能が付帯され、借り入れができるようになります。

コンビニATMなどでカードを差し込むだけで現金を引き出せるため、少しだけ借りたいときに役立ちます。

もちろん借入金の使用用途は自由となっており、生活費を補填することも可能です。

ただしクレジットカードのキャッシングは金利が高いため、加入者貸付を利用できない場合の最終手段として選びましょう。

私学共済の加入者貸付で融資を受ける方法について、詳しく解説していきます。

申し込みから融資を受けるまでの流れ|学校を通じて申請しよう

私学共済の加入者貸付を利用するには、勤務先の学校で申請する必要があります。

実際に加入者貸付を利用する際の流れは、以下のとおりです。

勤務先の学校で事務担当に相談する

私学共済の加入者貸付を利用する場合、私学事業団へ直接申し込むことはできません。

学校を通じて申し込む仕組みとなっているため、最初のステップとして学校の事務担当に相談する必要があります。

事務担当に相談すると申請用紙や必要書類の案内をしてもらえますので、指示にしたがってください。

勤務先の学校に事務担当がいない場合は、直属の上司を通じて申請しましょう。

学校側から私学事業団へ申し込み

加入者貸付の申請をすると、勤務先の学校から私学事業団へ申し込みをします。

私学事業団が申し込みを受理すると、提出書類の確認や審査がおこなわれます。

審査結果の通知

加入者貸付の審査が終了したら、勤務先の学校を通じて貸付の可否が通知されます。

審査結果が通知されるのは、申し込みから約2週間〜1ヶ月後です。

借入金の送金

審査に通過した場合は、私学事業団から勤務先の学校へ借入金が送金されます。

私学共済の加入者貸付でその日のうちに借りることはできませんが、なるべく組合員の希望に沿って送金できるように努めてもらえます。

実際に管理人の友人が利用した際も、申し込みから1ヶ月程度で融資を受けられていました。

ただし、必要書類を用意できなかったり不備があったりすると審査に遅れが生じてしまいます。

早めに融資を受けたいのなら、必要書類をあらかじめ用意しておきましょう。

必要書類として貸付申込書と借用証書の提出が必須

私学共済の加入者貸付で提出が必要な書類は、貸付申込書と借用証書の2点です。

貸付申し込み書は、申請時に名前や償還回数などを記載する書類になります。

借用証書は借りたい金額や完済日などを記載する書類で、私学事業団の公式ホームページからダウンロードが可能です。

加入者貸付の種類によっては、これらの他にも追加で書類の提出が必要になるケースがあります。

貸付の種類ごとに追加で必要な書類

貸付の種類ごとに追加で提出が必要な書類は、以下のとおりです。

| 貸付の種類 | 追加で提出が必要な書類 |

|---|---|

| 一般貸付 | 資金使途と必要額が明記されている見積書や明細書 |

| 住宅貸付 | 退職手当引当承諾書、住宅貸付調書、売買契約書、団信告知書等 |

| 教育貸付 | 合格通知書、入学許可証、学生証、授業料納付書等 |

| 結婚貸付 | 戸籍謄本、婚姻届受理証明書など |

| 医療・介護貸付 | 診断書、在院または通院証明書、要介護認定証明書など |

| 災害貸付 | 羅円証明書、罹災証明書、被災証明書等 |

貸付の種類やあなたの状況によっては、提出を求められないケースやすべての書類を用紙しなければいけない場合もありますので事前に私学事業団へ確認しておくと良いでしょう。

これらの書類がスムーズに提出できれば、審査時間の短縮に繋がります。

融資の可否は勤めている学校へ通知される

融資の可否は、審査後に勤めている学校へ通知されます。

私学事業団から融資決定書が郵送され、学校側から手渡される流れになります。

学校法人は私立学校教職員共済施行規則によって私学事業団と個人の仲介業務をおこなわなければいけないと定められているため、教職員が直接申し込んだり融資を受けたりすることはできません。

では、審査結果は学校側や同僚に知られてしまうのでしょうか。

審査結果は学校や同僚にバレる?

加入者貸付は福利厚生の一環とはいえ、審査結果を学校側や同僚に知られたくない人もいますよね。

審査結果の通知は書面で手渡されるので、内容を見られない限り同僚にはバレません。

しかし加入者貸付で融資を受けるには学校側が事務手続きをおこなう必要があるため、校長や事務担当者といった関係者に審査の結果を知られてしまいます。

できるだけ周囲に知られたくない人は、あらかじめ学校側へ内緒にしてほしい旨を伝えておきましょう。

融資決定書に審査に通過した旨が記載されていた場合は、借り入れが可能です。

借入金が送金されるのは翌月の2日または22日

私学共済の加入者貸付で借りたお金が送金されるのは、翌月の2日または22日です。

送金日は、申し込んだ日数によって以下のように決定されます。

| 申込日 | 送金日 |

|---|---|

| 1日〜15日 | 翌月2日 |

| 16日〜月末 | 翌月22日 |

送金日は自由に選択できないため、希望する日に借入金を受け取るためには申し込むタイミングに気をつける必要があります。

例えば翌月の2日までに借入金を受け取りたい人は、前月の15日までに申し込みが完了していれば送金してもらうことが可能です。

ただし加入者貸付の申し込みは郵送でおこなわれるので、申し込み締切日までに貸付申込書が私学事業団へ届いていないといけません。

なるべく早く融資を受けたいのなら、余裕を持って申し込みましょう。

家計の都合に合わせて償還方法を選択できるので負担が軽い

私学共済の加入者貸付には、3種類の償還方法が設けられています。

家計の都合に合わせて償還方法を選択できるため、返済の負担が軽くなる利点があります。

償還方法の種類は、以下のとおりです。

| 償還方法 | 詳細 |

|---|---|

| 定期償還 | 毎月定額を給料から天引きして返済 |

| 任意償還 | 償還途中で借入金の一部または全額を償還 |

| 即時償還 | 加入者資格を喪失した場合などに借入金の全額を一括で返済 |

償還方法は、定期償還を選択して給料から天引きしてもらうのが一般的です。

ボーナスなどで家計に余裕ができた場合は、任意償還を申請していつもより多い金額を支払うのが得策です。

給料から天引きされる金額は借入総額によって異なりますので、細かい数字を知りたい人は私学事業団の償還額早見表で確認しましょう。

余分に支払うことで完済までの期間が短縮できるため、退職するまでに支払いを済ませたい人にも向いています。

ただし懲戒解雇で教職員を辞めた人は加入者貸付の対象外になるため、借入残高が残っていると即時償還で一括返済を求められます。

高額のお金を借りる場合は一括返済を求められたときのダメージが大きいので、懲戒解雇にならないためにも問題を起こさないほうが賢明です。